世界的なインフレの影響で、金利が上昇し、最近米国債の投資が注目されています。

国債というと株式よりも安定した資産で、その分利回りが低い資産と見られがちですが、最近の米国債は残存期間1年以内の短期物の利回りが4%と高配当株並みの水準で推移しており、魅力的な投資対象となってきています。

今回は、米国債への投資の現状とその魅力について解説していきます。

米国債投資とは

そもそも米国債投資とは、アメリカが国として発行する債券に投資をすることを指します。

企業の所有権はもらえるが、倒産した際には何も残らない株式とは違い、債券投資は単純に相手にお金を貸す行為なので、債券を発行する主体は債券に投資した相手に、元本と決められた利息の額を返済しなくてはなりません。

そのため、債券投資は投資する時点で得られる収益(利息)が分かっている、非常に確実性の高い投資なのです。

債券投資の最大のリスクは「信用リスク」といって、債券の発行主体が破綻してしまい、返済ができなくなってしまうことですが、米国債の発行主体はアメリカ政府であり、経済大国アメリカが破綻するリスクは限りなくゼロに近いため、米国債投資はかなり低リスクの投資といえるのです。

米国債投資のリスク

ただし、そんな低リスクの米国債投資にも以下のようなリスクがあります。

- 為替リスク

- 中途解約リスク

- 既発債リスク

以下でそれぞれを解説します。

為替リスク

米国債投資は、アメリカ政府が行う借金なので、当然貸すお金は米ドルになり、返済も米ドルでおこなわれます。

そのため、日本人が米国債投資を行う際には、ドル/円の為替変動リスクが常に伴います。

債券投資というのは、基本的に残存期間が長いものほど利回りが良いため、30年ものの債券などが高利回りで魅力的に見えるのですが、現在のように1ドル130円の時代から30年後にもし1ドル91円ほどの超円高時代になっていた場合、ドル建ての資産は単純に円に直すと価値が3割減になってしまうのです。

このように為替レートが投資に与える影響は大きいため、米国債投資を行う際には、利回りだけではなく、今後の為替レートを考慮に入れることが大切です。

中途解約リスク

債券は満期まで保有すれば額面通りの金額と利息がもらえますが、満期日以前に中途解約してその時の時価で売却することも可能です。

しかし時価で売却するため、額面よりも低い金額で売却されてしまうリスクがあり、中途解約を行う際には、その時の経済状況をきちんと見極めることが必要となります。

ですがそもそも債券投資の魅力は、投資時点で満期日に得られる収益(利息)が分かっている確実性の高さだと私は思っているので、よっぽど債券の時価が高騰していたり、現金が必要な状況でなければ、中途解約自体考える必要はないと思っています。

既発債リスク

債券投資は、新規発行された債券を最初から買う場合と、上記のように中途解約されて市場に流れた既発債を購入する場合の2通りの購入方法があります。

新規発行された債券を買う場合は、当然債券の額面通りの金額を用意する必要がありますが、既発債の場合、時価で中途解約された債券を買うので、買う側も時価で債券を購入することになります。

そのため、時価が額面より高い場合、満期日に戻ってくる元本は額面金額のため、時価との差額分は損になるリスクがあるのです。

そのため既発債を購入する場合は、利率だけではなく、時価にも注目して購入判断を行う必要があります。

米国債投資は逆イールド状態の今がチャンス!

色々と米国債投資のリスクについてばかり触れてしまいましたが、基本的に米国債投資は株式投資より確実性が高く、リスクの少ない投資です。そして、実は今こそ米国債投資で低リスク・高リターンを狙えるチャンスの時期なのです。

では、なぜ今が米国債への投資のチャンスなのか解説していきます。

まずは米国債の利回りについて、下記のマネックス証券の米国債一覧の画面を見てください。

ここで注目すべきは残存期間が27年の長期債券の利回りが一番低く、残り10カ月の短期債券の利回りが一番高いことです。

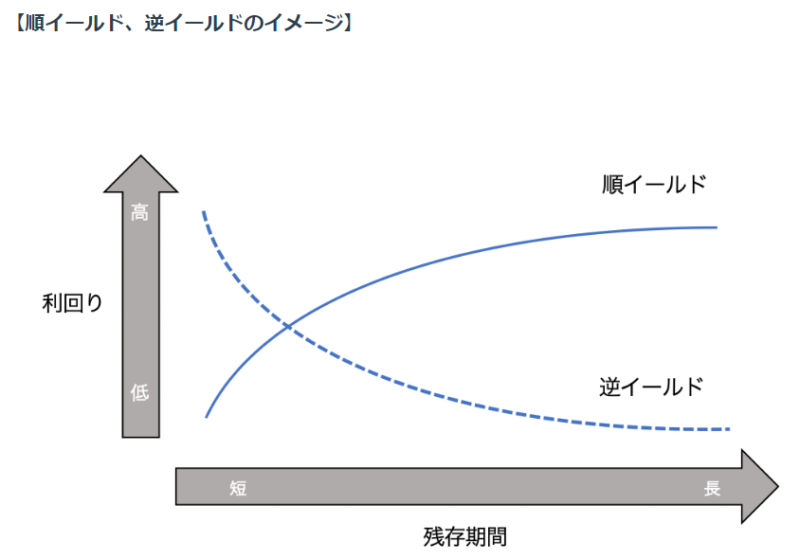

為替リスクのところで少し触れましたが、債券は残存期間が長いものほど利回りが高いことが基本でこの状態のことを「順イールド」といいます。しかし、今はその逆の現象が起きている。この状態のことを「逆イールド」といいます。

「逆イールド」の原因としては、市場の景気後退への警戒感が著しく強くなっていることが挙げられますが、投資時点で収益が確定している債券投資にとっては景気後退は収益に影響せず、むしろ本来長期間資金拘束されなくては得られない利回りが、1年程度の資金拘束で得ることができる状況になっているのです。

1年程度の運用期間であれば、米国債投資のリスクといわれていた為替リスクや中途解約リスクも減らすことができるうえに、たとえ1年後に為替レートが極端に円高方向に振れていたとしても、その際にはすぐに円転せず、為替レートが落ち着くまでドルで保管しておくことも、1年という運用期間の短さがあれば可能といえるでしょう。

そのため、逆イールド状態の今こそ、一部の余裕資金を米国債投資に充てて、確実に短期間で利回り4%を確保するというオトクな戦略が実現できるといえるのです。

先行きの見通せない年には、米国債の運用も選択肢に取り入れよう!

今回の記事では、米国債投資の現状と魅力について紹介しました。

現在、急速なインフレや金融政策の変動により、株式市場が今後どうなるのか不透明感が高まっています。

こういった先行きが見通せない年には、投資時点で収益が見通せる確実性の高い債券投資を資産運用の選択肢として考えてみるのもアリだと思います。

特に信用度が高い米国債投資は、高配当株と比べても遜色ないレベルまで利回りが良くなってきており、さらに「逆イールド」状態で資金拘束が短期間で済むというメリットもあります。

今後の株式市場に不安を覚えている方は、一度米国債投資を考えてみてはいかがでしょうか。

今回は「【利回り4%越え!】逆イールド状態の今こそ、米国債を始めてみよう!」について書きました。

記事の中で参考になる点があれば運用のヒントにしてみてください。

コメント